収束の気配が見えない新型コロナウイルスによる不況。なんとかして売上を回復させたい企業様も多いでしょうが、売上を上げるよりも、節税や経費削減の方が簡単かつ有効です。

この記事では、節税対策と経費削減を同時に実現できる太陽光発電について解説します。本当に太陽光発電で節税ができるのか? 疑問を感じている方はぜひご一読し、会社の利益回復にご活用ください。

太陽光発電で節税できる3つの理由

CO2削減などの観点から、国もクリーンなエネルギーを発電できる太陽光発電の導入を後押ししており、税制優遇などを積極的に行っています。

①課税所得を削減できる

大抵の企業様は、自社が所有する建物の屋根などに太陽光発電を設置する予定かと思います。その場合は大抵が電気を自家消費するスタイルになります。

自家消費型の何がお得かといいますと、導入した太陽光発電の設備を「減価償却資産」として扱えます。

発電設備の購入費用を、法定耐用年数である17年分として分配、つまり17年間は経費として費用を計上可能です。

課税所得を減らしたい年に導入することで、課税所得の削減に繋がります。

②税制優遇と税額控除がどっちも使える

購入金額を経費として計上できるのは魅力ですが、17年間に分配されるとなると、導入を躊躇するかもしれません。しかし、太陽光発電が節税対策として優れている理由はここからです。

自家消費型の太陽光発電は、「中小企業経営強化税制」という、中小企業ないし個人事業主の設備投資を後押しする制度の対象です。

こちらの制度を利用することで、「税制優遇」と「税額控除」の両面から節税可能です。

| 税制優遇 | 購入年に導入設備を全額経費として計上可能 |

|---|---|

| 税額控除 | 7%の税額控除が期待できる ※資本金3000万円以下の法人なら10% |

あくまでも中小企業か個人事業主に限られますが、利用できれば節税対策としては非常に有効です。制度が終了する前に、ぜひ導入を検討してみましょう。

③固定資産税を軽減できる

中小企業経営強化税制とは別に、固定資産税を減額できる税制優遇も存在します。

- 3年分の固定資産税を軽減する税制優遇を受けられる

- 1000kW以上は4分の3、1000kW未満は3分の2に軽減される

1,000kW以上の太陽光発電は非常に大型のため、多くの場合は3分の2に該当するでしょう。

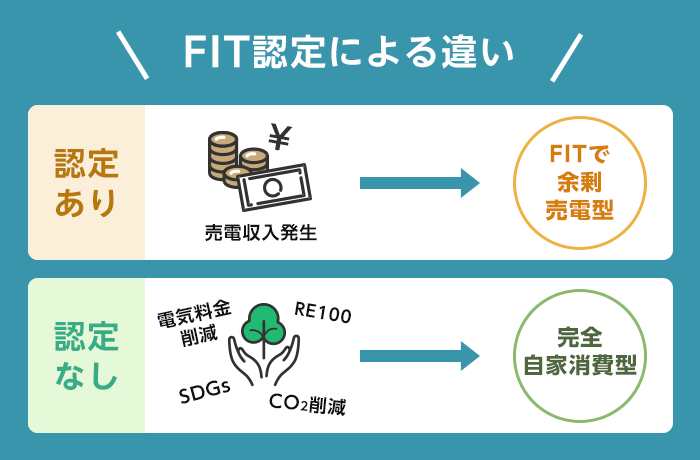

注意点としては、こちらの制度は「FIT認定」を受けていない太陽光発電設備に限られます。FIT認定とは電気を売電するためには必須であるため、制度を利用すると発電した電気を売電できず、売電収入を得られません。

ただ、FIT認定を受けると、環境価値が設置者のものではなくなります。「RE100」や「SDGS」といった脱炭素化に注力している企業ならば、FIT認定をあえて受けない「完全自家消費型」の太陽光発電が最適。固定資産税の優遇措置を受けるべきです。

自家消費型太陽光は節税ついでに3つのメリット

節税対策として有力な太陽光発電。ただ、気になるのは導入時に発生する費用です。具体的な初期費用は導入する規模によってマチマチで、産業用の「自家消費型」は数百~数千万円ほどです。

導入費用がネックでしょうが、それに見合った価値が節税以外で3つあります。

①電気代の削減

所有する建物の規模に応じて、発生する電気代も高額なものとなります。しかし、自家消費型の太陽光発電を導入することで、発電した電気を自家消費できるため、電気代がこれまでより安くなります。

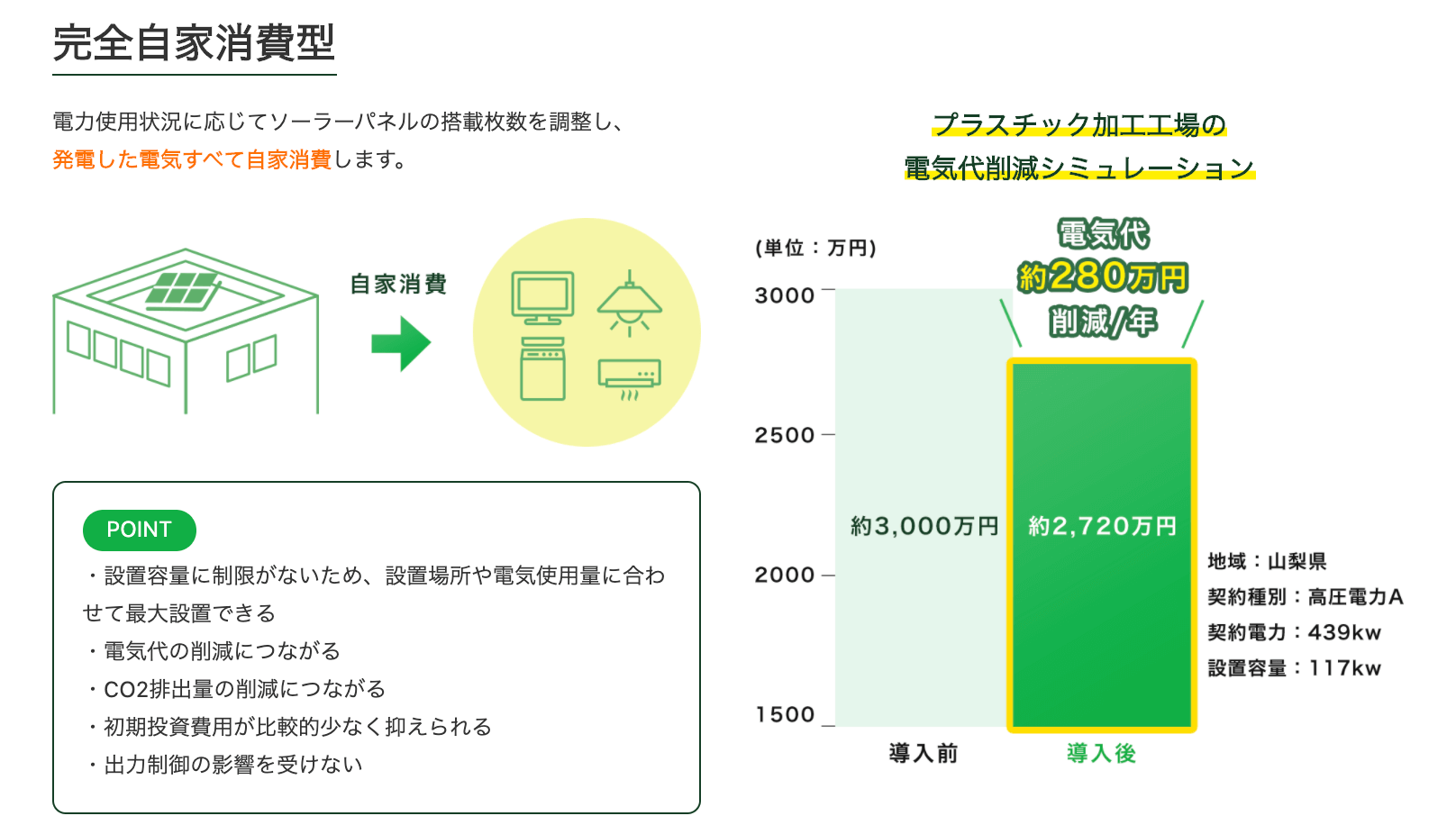

発電した電気を全て自家消費する「完全自家消費型」の場合、どの程度削減できるのでしょうか?

完全自家消費型の電気代削減事例

電気代およそ280万円、全体の9%を削減可能です。

あくまでも一例であり、導入する設備の規模を大きくすることで、その分発電量アップ。削減できる電気代も多くなります。

②売電収入

全量買取に比べると収益性は落ちてしまいますが、自家消費型でも余剰買取を介することで余った電気を売電できます。

ただ、電気を売電すれば完全自家消費型ではなく、余剰売電型となります。売電した電気では環境評価を得られないので注意しましょう。

完全自家消費型と比較した際の魅力は、やはり売電収入が発生する点です。売電単価は国の制度により20年間一律で固定されるため、コロナなど不況が原因の場合でも、収益性が落ちることはありません。

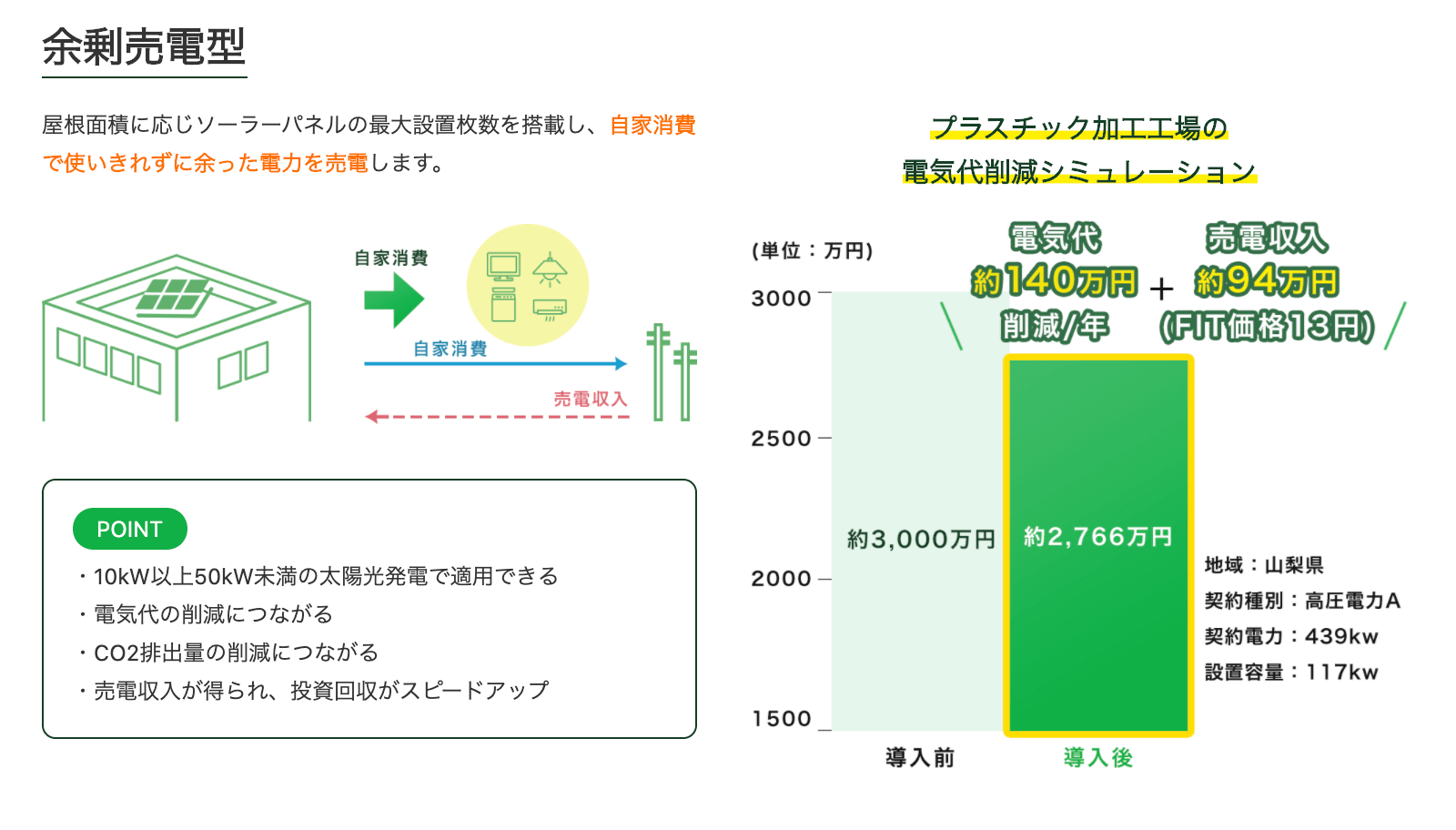

では、発電した電気を自家消費+余剰買取する「余剰売電型」の場合、どのていど削減できるのでしょうか?

余剰売電型の削減事例

売電収入と電気代、合計で250万円近くの利益です。

こちらも、あくまでも一例であり、導入する設備の規模を大きくすることで、その分発電量アップ。節電と売電収入に繋がります。

③CO2削減も可能

太陽光発電で発電した電気はCO2を出さないクリーンなエネルギーです。FIT認定を受けない「完全自家消費型」の太陽光発電を導入すれば、事業で発生するCO2を削減可能です。

これが企業にもたらすメリットは大きく、世界的なRE100や中小企業向けの「再エネ100宣言 RE Action」、SDGsの取り組みとしてアピールすることも可能で、ESG投資を視野にいれた企業運営が実現できます。

現在では環境問題に注力する企業様も増えており、脱炭素化に取り組まない企業様はパートナーから外される恐れもあります。

逆に、RE100やESG、SDGsに取り組むことで、企業価値の向上にも繋がります。再エネを推進する国からの補助を受ける機会も多いので、これから始める太陽光発電は自家消費型がおすすめです。

太陽光発電を安く安全に導入する方法

太陽光発電を導入することで、節税対策はもちろん。経費削減や環境問題への取り組みなど、さまざまなメリットを得られます。

節税の要ともいえる、中小企業強化税制は適用できる期日が設けられているため、ぜひこの機会に導入することを推奨します。

ただ注意点が1つあります。導入費用を削減のため、格安の会社に設置を依頼すると、不都合やトラブルの危険性もあります。業者選びは慎重に行いましょう。

具体的にどのような問題、対策が求められるのかは、こちらの記事で詳しくお話します。

屋根や敷地内に使えるスペースがないケースでも、太陽光発電での節税は可能です。ここからは、少し離れた土地で運用する太陽光発電の節税を解説します。

屋根も土地もない太陽光発電は「投資型」で節税できる

企業様によっては、社屋や施設などに太陽光パネルを設置できないケースもあるでしょう。その場合は先ほど解説した「自家消費型」ではなく、投資型の「土地付き太陽光発電」がおすすめです。

その名の通り、土地付き太陽光発電は太陽光発電所と土地がセットになった投資商材です。基本的に地方などの遠方に発電所を設置するため、自家消費はできません。

しかし、50kW以上の大型発電所なら、発電した電気を全て売れます。節電対策にはなりませんが、消費税還付も使える平均利回り10%の投資商材として運用可能です。

地域によって条件がありますが、全量売電の太陽光発電でも先端設備導入計画で数十万円戻ってきます。

節税面での強みは、設備の購入費用やメンテナンス、修理費用を経費として計上できることです。

自家消費型と異なるのは、太陽光発電による環境価値が発電者の手元に残らないことです。「中小企業経営強化税制」や「固定資産税の特例措置」を受けることもできませんが、それでも発電した電気を全て売却できるため、売電収入は高額かつ20年間の長期にわたるものです。

節税対策をしつつ、毎月の売電収入を見込めるため、運用を検討する価値は十分にあります。投資型の土地付き太陽光発電に関しては、この記事で詳しくお話します。

現状、トータルメリットが多いのは「自家消費型」太陽光発電

現状は太陽光発電の電気は売るより使うほうがお得なので、比較的狭い屋根でも自家消費型で十分なメリットが得られます。

節電効果と設置費用を簡単に知るためには、タイナビNEXTで最大5社の無料見積りをご活用ください。

よく読まれている記事

太陽光発電はBCP対策に使えるか? 自家発電システムをもつべき理由

太陽光パネルにはどんな種類がある?素材や形状の特徴

【2023年】法人向け自家消費型太陽光発電の補助金情報は?産業用は税制優遇も可

太陽光発電の土地の広さと規模は?発電量の目安や設置面積の考え方を解説!

使わなくなった農地を有効利用!太陽光発電に転用するためのメリットや注意点

10kW以上太陽光発電「50kWの壁」で変わる手続きと管理コスト